「勝てる手法さえ手に入れば、利益はついてくる」 多くのトレーダーがそう信じ、日々新しいインジケーターの設定や売買ロジックの組み合わせを探し続けています。しかし、どれほど優秀なロジックを組み上げたとしても、そもそも「勝つのが難しい市場」で戦っていては、その努力が報われることはありません。

戦略構築において、ロジックよりも、資金管理よりも、真っ先に検討すべきこと。それが「マーケット選び」です。

本記事では、戦略構築の最初のステップとして、マーケットが持つ統計的な優位性「マーケットエッジ」について解説します。 なぜ特定の銘柄を適当に売買するだけで利益が出てしまうのか。なぜ同じロジックを使っても銘柄によって結果が180度変わるのか。

その答えを、47銘柄の膨大な検証データを使って紹介していきます。戦略構築の「土台」となる考え方に触れてみてください。

マーケットエッジとは?投資家の努力を後押しする「見えない流れ」

トレードの成否を握る最も重要な鍵でありながら、多くの人が見落としている概念が「マーケットエッジ」です。

一言で言えば、マーケットエッジとは「ある銘柄において、特定の方向(買い、あるいは売り)に統計的な優位性が存在する状態」を指します。

これをイメージしやすく例えるなら、「川の流れ」のようなものです。

- エッジがある状態(順流): カヌーに乗って川を下るようなものです。あなたが一生懸命漕がなくても、あるいは少し手を休めていても、川の強い流れという「市場の力」が、あなたを目的の方向へと運んでくれます。

- エッジがない状態(停滞): 流れのない「湖」や、水の動きが止まった場所にいるようなものです。どんなに必死にロジックを磨き、精一杯カヌーを漕いでも、自力で進む以上の成果は得られず、労力ばかりが消耗していきます。多くのFX通貨ペアに見られる「レンジ相場」は、まさにこの状態と言えます。

- エッジに逆らっている状態(逆流): 激流を遡ろうとする行為に似ています。どんなに優れたロジックを使っても、市場の圧倒的な力に押し戻され、利益を残すことは極めて困難になります。

ただ、重要なポイントは、すべての金融商品に同じような流れが存在するわけではない、ということです。

勢いよく一方向に突き進む銘柄もあれば、ゆっくり動く銘柄、あるいは複雑な動きのわりに方向感がない銘柄もあります。

私たちが戦略構築の第一歩として行うべきは、カヌーの漕ぎ方(ロジック)を研究することではありません。「今、どのアセットの、どの方向に、強い川の流れがあるか」という勝負するマーケットを見極めることなのです。

検証データ:適当に買ってもプラスになる市場の存在

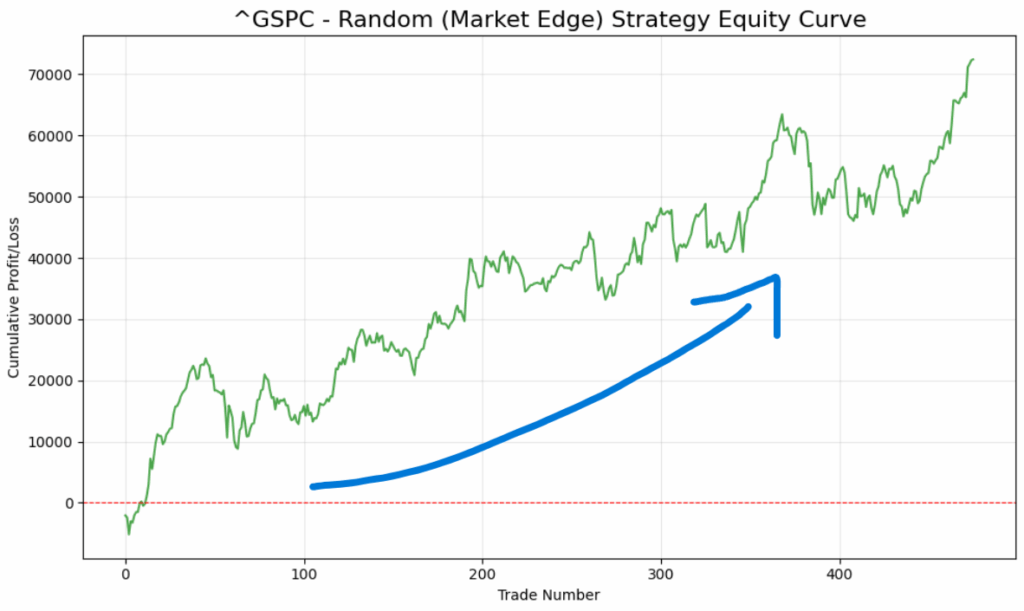

「川の流れに乗れば、漕がなくても進む」という話を、客観的な数値で証明してみます。 ここでは、米国株を代表する指数である「S&P500」の日足データを使い、戦略性を一切排除した「デタラメなルール」で検証を行いました。

- 検証ルール: ポジションを持っていない時に、ローソク足の更新ごとに20%(1/5)の確率でランダムに買い、2〜5日後(ランダム)に決済する。

1. まずは「1回だけ」試してみる

高度なテクニカル指標も知識も使わず、ただ「気が向いた時に買い、1週間以内に手放す」というデタラメな売買で15年間のシミュレーションしてみました。その結果が以下の資産曲線です。

驚くことに、戦略と呼べるものが何一つない売買にもかかわらず、最終的な利益は大きくプラスになりました。

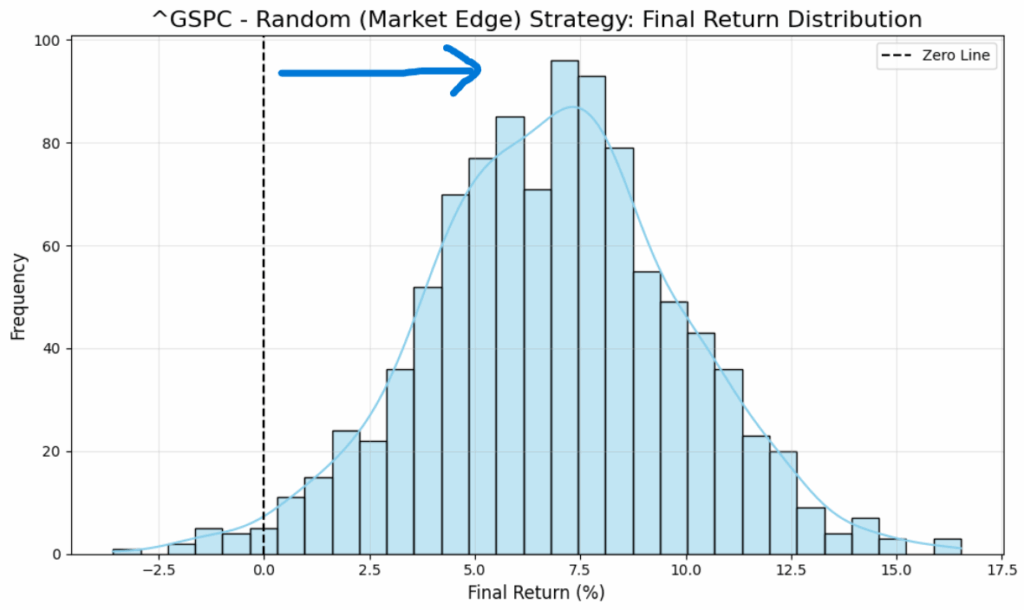

2. 「たまたま」ではないことを証明する(モンテカルロ法)

しかし、1回だけの結果では「たまたま運が良かっただけ」かもしれません。そこで、「モンテカルロ法」という手法を用いて、この検証の信憑性を高めます。

モンテカルロ法とは?

簡単に言えば、「条件を変えずに、デタラメな売買を何度も何度も(今回は1,000回)やり直して、結果のバラつきを確認する方法」です。

今回はランダム条件なので、1,000回すべてが「たまたま」勝つことは不可能です。もし1,000回やり直して、その大半がプラスになるのであれば、それは運ではなく「市場そのものに勝てる力が備わっている」という確かな証拠になります。

1,000回試行した結果の分布が、以下のグラフです。

注目すべきは、1,000通りのデタラメな売買結果のほとんどが、利益が出る領域(損益0のラインより右側)に集まっているという事実です。

これはトレード手法が優秀だからではなく、S&P500というマーケット自体に「強烈な買いの流れ」が構造的に備わっていることを意味します。この市場では、たとえ目をつぶって買っても、数日後には利益の方向へ流されている確率の方が圧倒的に高いのです。

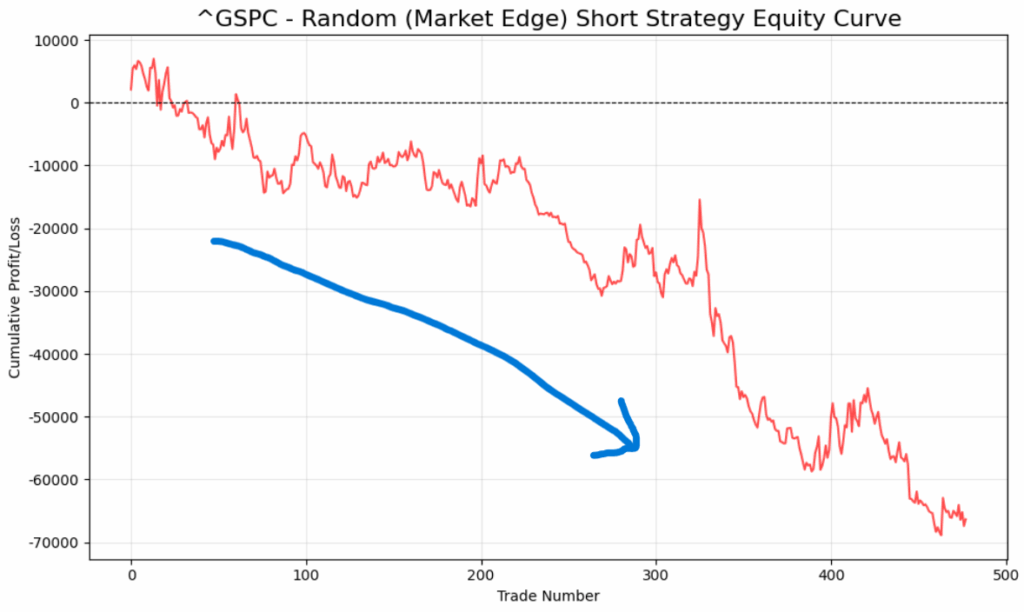

「買い」と「売り」を等価に扱わない

ここでさらに重要な教訓が得られます。それは、同じ銘柄であっても「方向」を間違えれば、結果は悲劇的なものになるということです。

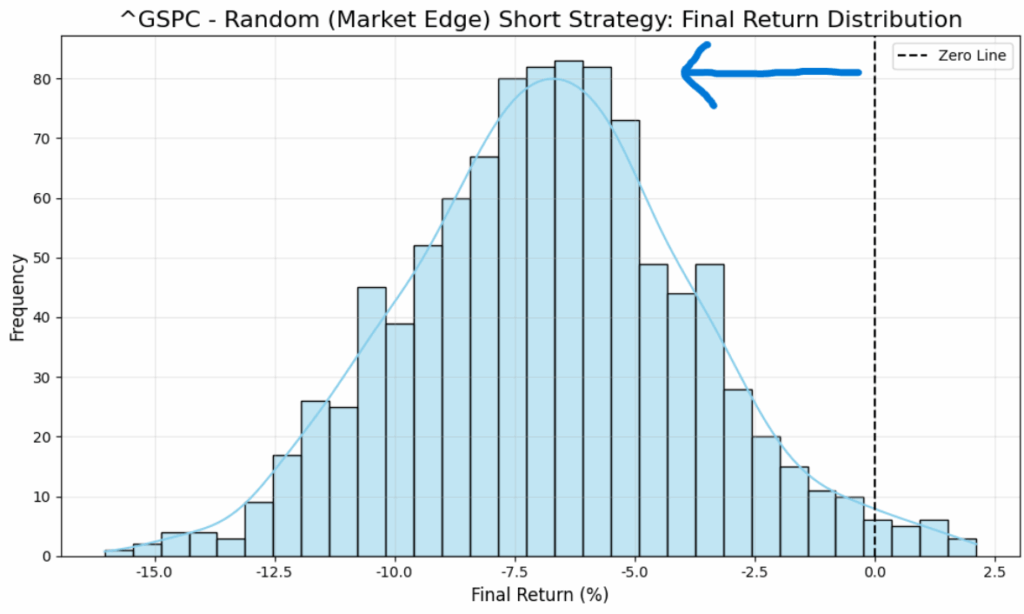

先ほどのS&P500で、今度は全く同じ条件で「ランダムに売る(ショート)」実験を行いました。結果は、1,000回のシミュレーションのほとんどが損失側に大きく偏りました。

同じデタラメなトレードでも、方向を変えるだけで、一方は「利益の出るゲーム」になり、もう一方は「確実に破綻するゲーム」になります。「買いで機能するロジックなら、売りでも機能するはずだ」という思い込みが、いかに危険であるかが分かります。

追い風(エッジ)が吹いている方向を特定し、その方向にのみBETすること。これが、当サイトが重視する「シンプルで再現性のある戦略設計」の絶対的なルールです。

【全47銘柄】エッジ格付けランキング

S&P500で見られたような「買いの流れ」は、他の銘柄ではどうなっているのでしょうか。 為替(FX)、株価指数、コモディティ、債券、そして暗号資産。主要な47銘柄に対し、先ほどと同じ「日足データを使い、ランダムに買い、2〜5日後に決済する」テストを行いました。

分析の結果、全47銘柄の平均年率リターンを比較すると、銘柄選びだけで驚くほど大きな差が生まれることが判明しました。

| ランキング | 銘柄 | 平均年率リターン(買い) | カテゴリー |

|---|---|---|---|

| 1 | SOL/USD | 61.15% | Crypt |

| 2 | BNB/USD | 41.03% | Crypt |

| 3 | BTC/USD | 22.90% | Crypt |

| 4 | XRP/USD | 15.97% | Crypt |

| 5 | ETH/USD | 14.26% | Crypt |

| 6 | NASDAQ | 5.56% | 株価指数 |

| 7 | S&P500 | 4.21% | 株価指数 |

| 8 | SENSEX30 | 3.83% | 株価指数 |

| 9 | DOW30 | 3.54% | 株価指数 |

| 10 | COCOA | 3.47% | コモディティ |

| 11 | NIKKEI225 | 3.32% | 株価指数 |

| 12 | Russel2000 | 3.20% | 株価指数 |

| 13 | DAX | 3.06% | 株価指数 |

| 14 | GOLD | 2.10% | コモディティ |

| 15 | COFFEE | 2.08% | コモディティ |

| 16 | CHFJPY | 1.66% | FX |

| 17 | US5Y | 1.65% | 債券 |

| 18 | CAC40 | 1.48% | 株価指数 |

| 19 | SILVER | 1.38% | コモディティ |

| 20 | AUX200 | 1.37% | 株価指数 |

| 21 | USD/JPY | 1.36% | FX |

| 22 | EURSTOXX50 | 1.20% | 株価指数 |

| 23 | FTSE100 | 0.87% | 株価指数 |

| 24 | GBP/JPY | 0.72% | FX |

| 25 | NZD/JPY | 0.66% | FX |

| 26 | VIX | 0.61% | FX |

| 27 | EUR/JPY | 0.56% | FX |

| 28 | CAD/JPY | 0.51% | FX |

| 29 | US10Y | 0.46% | 債券 |

| 30 | AUD/JPY | 0.46% | FX |

| 31 | COPPER | 0.32% | コモディティ |

| 32 | CORN | 0.30% | コモディティ |

| 33 | COTTON | 0.12% | コモディティ |

| 34 | WHEAT | -0.15% | コモディティ |

| 35 | SOYBEANS | -0.17% | コモディティ |

| 36 | EUR/GBP | -0.23% | FX |

| 37 | AUD/NZD | -0.28% | FX |

| 38 | USD/CHF | -0.30% | FX |

| 39 | SUGAR | -0.55% | コモディティ |

| 40 | GBP/USD | -0.56% | FX |

| 41 | NZD/USD | -0.62% | FX |

| 42 | Natural Gas | -0.75% | コモディティ |

| 43 | EUR/USD | -0.83% | FX |

| 44 | CAD/USD | -0.85% | FX |

| 45 | AUD/USD | -0.95% | FX |

| 46 | Platinum | -1.16% | コモディティ |

| 47 | WTI(外れ値あり) | -23.42% | コモディティ |

※本ランキングは、原則として2010年〜2024年の15年間のデータを対象としていますが、暗号資産など一部のアセットは上場時期の関係で期間が短くなっています。また、その他のアセットでも、データの取得可能期間により若干の差異があります。

マイナスリターンが意味する「もう一つの戦場」

ランキングの下位を見ると、平均年率リターンがマイナスになっている銘柄が多数存在します。しかし、これは「トレードに適さない銘柄」という意味ではありません。

今回の検証は、すべての銘柄に対して「買いエントリー」のみを行っています。つまり、ここでマイナスのリターンが出ているということは、統計的に「売り(ショート)」の方向に強い流れが発生していることを示唆しています。

- プラスの銘柄: 買いにエッジがある(上昇しやすい)

- マイナスの銘柄: 売りにエッジがある(下落しやすい)

ただし、47位のWTI原油は極端なマイナス値を示していますが、これは外れ値(原油価格が0円を下回る異常事態)です。

しかし、そうした極端な例を除いたとしても、銘柄によって「買い」と「売り」のどちらに追い風が吹いているかは明確に分かれます。大切なのは、過去のデータからその銘柄が持つ「本来の性質」を見極め、適切な方向に戦略を組むことです。

銘柄選びだけで「勝負の半分」が決まる

このランキングから分かる最も重要な事実は、「どのアセットで、どちらの方向にトレードするか」を決めた時点で、その戦略の期待値はほぼ決まってしまうということです。

例えば、暗号資産のSOL(1位:61.15%)と主要通貨ペアのEUR/USD(43位:-0.83%)を比較してみてください。同じ「ランダムに数日間保有する」という行動をとっても、方向の選択(買いか売りか)一つで結果は天国と地獄ほどに分かれます。

「買い」の流れが強い銘柄で「売り」を仕掛けたり、逆に「売り」のエッジがある銘柄で無理に「買い」を狙ったりするのは、激しい流れに逆らっている行為であることを認識しておく必要があります。

結論:マーケットエッジを活かす戦略設計とは

マーケットエッジを活用する考え方は、カジノの胴元の運営論に似ています。 胴元は一回ごとのゲームの勝敗を気にしません。ゲームの設計自体が「統計的に胴元(自分たち)が勝つ」ようになっているからです。

私たちトレーダーも、マーケットの構造的な優位性(エッジ)を味方につけることで、短期的な一喜一憂から解放され、長期的に資産を積み上げることが可能になります。

- 市場の「流れ(エッジ)」の方向をデータで特定する

- その方向に従った戦略のみを構築する

この2ステップを徹底するだけで、戦略の堅牢性は劇的に向上します。

ロジックの精度や複雑さを追い求める前に、まずは「勝てる場所」に立っているかを確認する。これが、当サイトにおける戦略構築の「ステップ①」です。

では、進むべき「戦場」と「方向」が決まったら、次は具体的にどのようなロジック戦略を組み合わせていくべきか。 次回「ステップ②:戦略的エッジの構築」へと進みましょう。